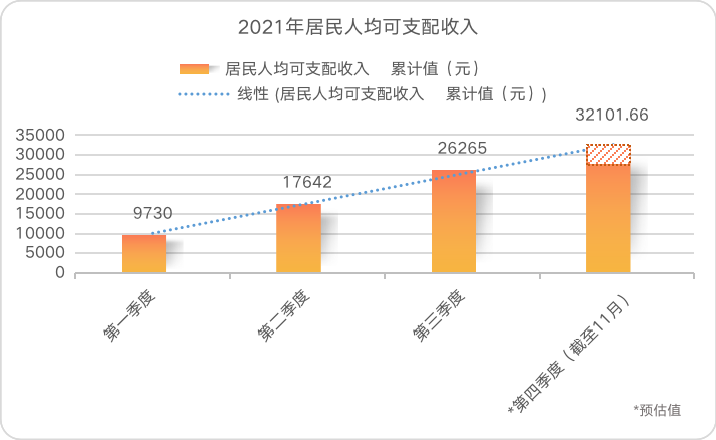

面对刚性兑付淡出历史舞台,理财收益率持续下降的现实环境,投资者希望能找到兼具低波动和相对合理回报率的金融产品。此背景之下,2021年的固收+基金延续快速发展的势头。据Wind数据显示,2021 年全市场共成立“固收+”产品(统计类型包含混合债型一级,混合债券型二级和偏债混合型基金)384 只,发行份额5307 亿份,新发数量和份额均创历史新高。固收+基金中普遍持有债券、可转债和股票三类资产,基金管理人如何调配三类资产的比例,如何在各类资产中配置具风险收益比的标的,成为决定固收+基金产品表现的关键因素。

以汇安基金固收为例,其存续时间比较长的固收+产品包括汇安嘉诚、汇安信利和汇安嘉利三只基金,从产品属性上看,分别是一级债基、二级债基和偏债混合基金,法规上的主动股票配置比例分别是0%、20%和30%。三只产品在2021年的收益率分别是6.06%、8.08%、8.46%,同时三只产品历史上的最大回撤分别为0.43%、1.33%和1.56%。通常用夏普比率去衡量组合每单位波动所赚取的超额收益的能力,成立至今三只产品的夏普比率分别为4.64、1.87和2.42。基金的回撤和夏普比率明显优于可比基金指数。可以说,三只基金产品均达到了以较小的波动与较低的回撤,获取了相对合理回报,投资者持有体验已颇具口碑。(数据来源:汇安基金,数据经托管行复核,数据截至2021.12.31)

汇安固收的固收+产品线目前均定位于低波动的稳健型固收+产品,希望获取长期稳定合理的风险调整后收益,为客户提供在传统理财产品之外的替代性选择,成为能让投资者安心的将较大比例的家庭财富进行长期配置的基石型产品。为承载投资者基石型产品的期望,汇安基金固收团队在内部考核机制、人员配备、大类资产配置、各类资产的配置能力上均有充分的考量与能力。

据悉,在内部考核机制上,汇安基金固收团队不采取基金业普遍实行的同类业绩排名的考核标准,而采用能否以较低的波动率获取合理的持有期回报作为考核标准,此举令基金经理的目标函数与低风险基金持有人的投资目标相一致。考核标准的制度安排,降低了为追求短期排名而导致基金经理动作变形的机率,在市场出现极端情形下,更容易基于常识和历史数据做出投资判断。

在人员配备上,汇安基金固收首席投资官钟敬棣先生与部门骨干业务人员一致认为,组合应该追求相对稳定的风险调整后收益,在此基础上的产品与考核策略更符合基金持有人的利益。汇安基金固定收益部执行总监仇秉则先生,拥有7年在普华永道审计从业经历以及7年在嘉实的信用分析的工作经验,负责公募固收+多只基金。汇安基金固收团队的人数与业内巨头相比堪称精简,但每个投研岗位上都安排了兢兢业业的精锐人才,更为重要的是,偏平的组织架构以及内部极为流畅的内部沟通讨论机制,经验、事实、大胆假设和小心求证能在团队中激荡,也令快速成熟的团队能胜任不断扩大的资产管理半径。

在大类资产配置上,为实现固收+产品线低波动稳健收益的特征,便需要控制组合中股票与高价可转债的投资比例,为更大概率达成合理持有期内的收益目标,基于历史测算股票的比例需要落在10-15%之间,具体的比例中枢会因产品不同有所调整。无论是股票、可转债还是债券市场的波动都不可避免,战术性的资产配置对于稳健型固收+也必不可少,在2020年4月债券收益率在低位快速上行期,在2021年2月的核心资产股票快速下行期,汇安固收+组合均及时的做出仓位调整和风险规避,为组合的低波动与合理回报奠定了基础。战术性资产配置永远是资产配置中最困难和最艺术的一环,汇安基金固收团队将继续忠实于产品定位,强调投资的纪律性和常识的指导,着力控制组合净值的波动。

在债券投资上,由于利率债收益率今年整体处于较低位置,做大周期操作的空间有限,因此固收+组合的债券投资主要集中在信用债投资上。信用债投资的重中之重永远是信用风险的控制,汇安固收的信用分析遵循传统的信用框架,更加关注发行主体公司治理水平、稳健策略的制定和执行能力、自身自由现金流的创造能力以及管理债务的能力,而给予大而不倒或所谓“信仰”以极低的权重。在实践过程中,基于经验与市场定价,会聚焦于风险收益比更为吸引的标的,通过反复多轮、投研共同参与的研讨,全面分析发行人的潜在风险点,通过深入的调研证实或证伪前期的判断。同时在最后判断入库与否时,坚守“君子不立危墙之下”的风险观,“疑罪从有”的审慎判断标准则起核心作用。

在可转债投资上,主要采用防守反击的投资策略,在全价低时购入信用可靠、正股基本面有亮点,有质量的转债,在下行风险有限的前提下去获取正股上涨或转债估值提升的收益。同时,可转债已由边缘市场进入主流视野,估值逐级抬高,在找不到合适安全标的的情况下,会选择降低可转债仓位,耐心等待更佳的进入时点。

在股票投资上,也紧紧围绕低波动稳健型固收+的产品定位,自上而下与自下而上紧密结合,在汇安基金权益研究团队的研究支持下,综合考虑增长前景、公司治理、核心竞争壁垒、估值水平等不同维度,选取标的。在组合构建上,注重平衡风格在成长与价值上的相对平衡,注重在左侧提前布局、逆向投资与右侧跟随、趋势投资上的平衡,但总体上会更偏价值与防守反击。在持仓上相对分散,关注止损止盈与回撤控制,以较低波动率和较高确定性为基金贡献收益。

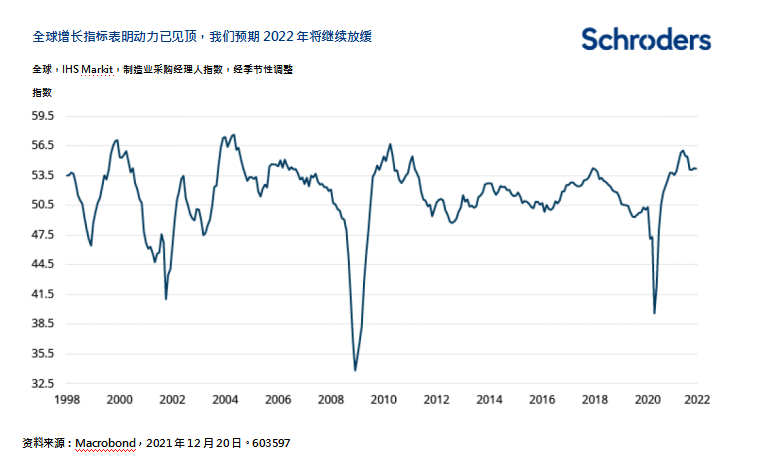

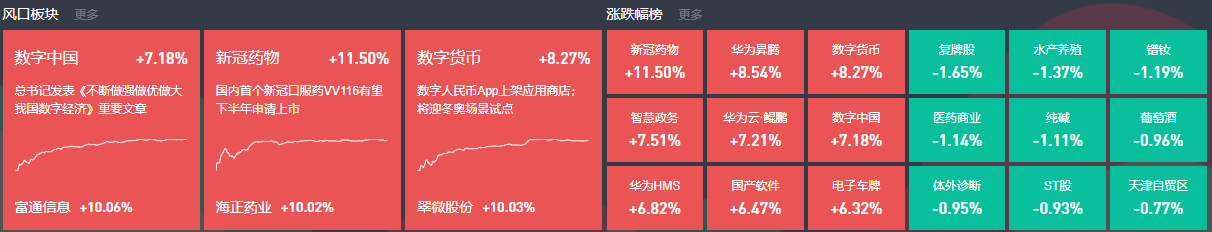

对于2022年的宏观经济与资本市场,海外在通胀压力下货币政策或被迫快速调整,但中国宏观经济的稳健性决定了政策调控将以我为主。宏观经济将更加注重质量与稳中求进,地产产业链的探明底部、基建的发力与空间均需要观察与政策反应时间,代表未来方向的新能源板块、制造业转型升级会成为稳增长的抓手。债券收益率的中枢将总体小幅下移,信用风险仍处于高发期。可转债市场总体估值抬升但仍有自下而上选择的标的与时机。股票市场依然呈现结构性活跃市场的特征,高增速且符合政策方向的板块或迎来个股分化,市场将对形成持续竞争优势的龙头企业持续高估值,在稳增长政策进一步落地、散发疫情受控后,可选与必选消费等也孕育大量机会。沉舟侧畔千帆过,中国正在经历经济政策与结构的深刻变革,行业与个股之间分化不可避免,以谨慎又积极的态度通过资本市场参与此伟大变革,基石型的固收+产品或许是广大投资者不错的起点。

注:汇安嘉诚债券A2020、2021年净值增长率及同期业绩比较基准分别为:5.8%/-0.06%、6.06%/2.10%。

汇安信利债券A2020、2021年净值增长率及同期业绩比较基准分别为:4.77%/1.17%、8.08%/1.50%。

汇安嘉利混合A2020、2021年净值增长率及同期业绩比较基准分别为:5.18%/4.30%、8.46%/3.70%。

风险提示:本材料观点不构成投资建议或承诺,基金管理人对信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表基金管理人的正式观点。基金过往业绩不预示其未来表现。市场有风险,投资需谨慎。投资者投资于基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《产品资料概要》等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现、不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。