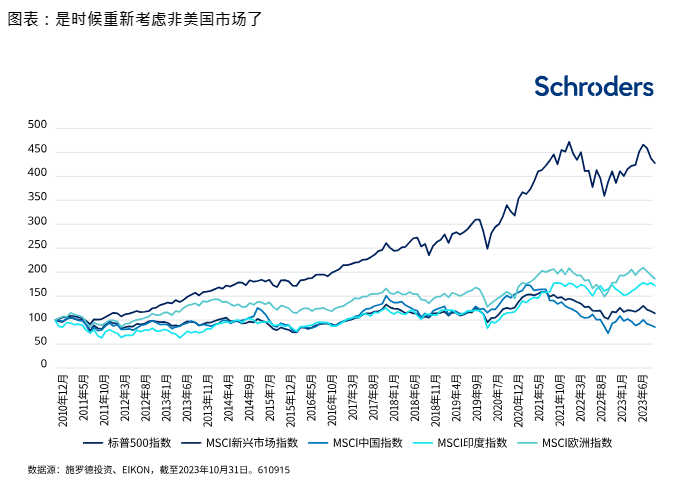

从2022年初A股开始震荡回调以来,上证指数、深证成指至今已经下跌16.52%、33.81%,当前大盘仍在3000点左右。虽说这期间权益投资体感不佳,但经过持续的调整后,投资者或许也应该从危机中看到机会。

以沪深300为例,当前指数的风险溢价是6.39,处于近5年97%的极高分位水平,说明当前权益资产配置价值较好,布局并长期持有或许能有不错的回报。(数据来源:WIND,截至2023年11月28日)

沪深300指数近5年风险溢价(%)

(数据来源:WIND,截至2023年11月28日)

但当下投资者的心情也确实十分矛盾,既想逆向进场,以把握权益市场的未来行情,但又担心短期内仍有较大波动,投资收益如同“坐过山车”。“固收+”或许能够打消投资者的这一顾虑,以更稳健的步伐进场,把握股票、债券等多资产的机遇。

如今,市场上“固收+”产品选择也比较丰富,投资者可以从产品的具体投资范围、投资策略、运作情况、业绩表现等方面综合考量,优选好产品适当布局。华安乾煜就是一只“固收+”产品,既有一定的收益弹性,也不至于风险过高,适合当前想要进场但又担心波动太大的投资者。

从投资范围看,华安乾煜属于二级债基,以不低于80%的仓位投资债券资产,力求为投资组合较稳健的基础收益,同时不超过20%的仓位可投资于股票资产,以提升投资组合的收益弹性。股债二八开的经典配比能够为投资者抓住不同资产的投资行情,而遇到像今年一样债市上涨、股市下跌的行情时,产品的债券仓位也能适当对冲股票部分的回调,实现攻守兼备的投资效果。

虽然华安乾煜是2022年3月成立的产品,但在这一年多的复杂行情中运作良好,以灵活操作和精细管理取得了较好的业绩成效。

先看资产配置层面,华安乾煜的股债配比并非一成不变,而是结合宏观环境、市场行情等因素动态优化。

成立初期,考虑到投资者风险偏好快速变化,市场波动较大,该基金采取稳步建仓思路,2022年中股票仓位是9.15%。之后三季度逐步把股票仓位加到中性区间,到四季度时股票仓位已提升至14.34%。进入2023年,一季度继续提升仓位到17.21%,较好把握住了当季度的A股上涨机会,后续市场继续震荡回落,华安乾煜也降低了部分股票仓位,以控制投资风险。(数据来源:基金定期报告,截至2023年9月30日)

在“固收”部分,该基金也挖掘各细分品种、期限之间结构差异,发现价值洼地。同时,力求“盯盘细、定价准、出手快”以抓住机会。

从具体操作看——

2022年三季度,提升组合债券仓位,享受到利率下行的资本利得。

2022年10月前控制总仓位,降低信用债配置比例,11月底起根据信用利差果断增持信用债。

今年一季度,低位增持正股为红利低波品种的转债,起到部分替代收益率下行后的信用债的效果。

今年8月,降息后债市再次冲高回落、持续调整,逢低提升仓位,结构上增加高等级信用债仓位,提升票息策略效果。

而在“+”部分,华安乾煜也能够借助华安基金强大的股票投研实力,寻找景气向上同时有一定估值保护的行业,并精选兼具“成长性高且可持续”、“具有企业家精神的管理层”、“合理估值”三大特征的优质股票。从历史持仓看,该基金行业配置基本保持在20个行业以上,主打一个均衡致胜。(数据来源:基金定期报告,截至2023年9月30日)

每一个投资环节中做到动态灵活和精耕细作,才有望实现“1+1>2”的投资效果,也才能带给投资者更优的“固收+”持有体验。

从华安乾煜的业绩看,该基金自成立以来实现总回报3.68%,同期业绩比较基准收益率-0.25%,实现超额3.93%,而即使在A股明显下跌的2022年,华安乾煜A仍取得了正回报,且跑赢基准。(数据来源:基金定期报告,华安乾煜A2022年(3月31日-12月31日)收益率为0.72%,同期业绩比较基准收益率-0.58%,截至2023年9月30日)

华安乾煜A各阶段业绩

(数据来源:基金定期报告,截至2023年9月30日)

放在同类产品中,华安乾煜A也具有较好的投资优势,近1年收益率在同类普通债券型基金(二级)(A类)中排名前1/6。(数据来源:银河证券,具体排名为56/388,截至2023年10月31日)

过往投资运作良好,华安乾煜后续又将如何布局?华安基金分析称,当前经济动能仍偏弱,同时流动性环境较为呵护,债市不存在大幅调整的风险。

短期重点关注政策和基本面预期差以及政府债券供给对市场的扰动。利率债方面,短端定价相对资金面和政策利率基本合理。信用债方面,信用债继续采取票息策略,挖掘结构性机会。华安乾煜将灵活调整久期和杠杆,在严格控制信用风险的前提下,精选债券品种。

权益方面,A股整体和各行业估值均处于偏低位置,选股空间大,长期赔率高。结构上依然运用均衡配置思路,在低周期敏感型资产和顺周期资产中找机会。

具体来看,包括三大投资方向:

1、成长板块,但其内部结构分化大,电子预期低,可以左侧配置,数字经济和人工智能应用可以持续挖掘结构性机会。强调安全背景下,军工可以维持中期配置。新能源景气二阶导降速,挖掘结构性机会。

2、高分红、低波动资产,重点关注非银和电力的机会,估值较低的周期品也可以左侧配置。

3、医药反腐引起供给端变革,短期行业有压制,但长期有助于行业良性发展,重点关注创新药和创新器械,连锁药店和品牌OTC。消费K型复苏背景下,同样需要挖掘细分行业机会,重点关注饮料、家电。

转债方面,当前转债期权价值好于2021年年底,赚钱效应介于股票与纯债之间。结构上,偏股型与平衡性转债的投资机会跟随权益市场行情为主,重点关注疫后消费复苏、地产政策催化和高景气持续的部分赛道等方向。此外,2022年年末绝对价格调整较多的大盘转债具有一定纯债替代价值、适合底仓配置。

注:根据基金定期报告数据,截至2023年9月30日

华安乾煜A成立日2022/3/31,业绩基准为中债综合全价指数收益率×85%+中证800指数收益率×10%+中证港股通综合指数收益率×5%,2022年、2023上半年、成立以来业绩(及业绩基准表现)为0.72%(-0.58%)、3.54%(0.97%)、3.68%(-0.25%)。历任基金经理:魏媛媛(2022/3/31-至今)、郑伟山(2022/5/25-至今)、邹维娜(2022/10/17-至今)

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。