集团首席投资总监兼投资联席主管Johanna Kyrklund(中文译名:约翰娜∙基尔克伦)

在金融市场动荡不安的一年,由于全球市场动态可能会迅速转变,因此保持投资至关重要。

在2023年的最后几周,投资者纷纷改变投资策略,以迎合对全球央行减息政策的预期,因此金融市场表现强劲,也导致各类资产的估值上升。

然而, 到2024年,我们已经看到全球市场将会发生许多不同的事件,并会重塑投资格局。

部分事件早已列入投资者的关注列表中,例如今年全球各地将举行总统选举,其中最重要的是11月5日的美国总统大选。 其他较难预测的事件,包括有红海航运中断及随后西方国家的应对方式。我们难以预料当前事态将会如何发展,例如冲突会否加剧,或导致更多国家参与其中。

总括而言,这导致投资者需要面对一个复杂和偶尔令人感到担忧的环境。

但值得留意的是,对金融市场而言,并非所有2024年发生的事件都具有举足轻重的影响力。 当然,美国总统大选是重要的选举,但并非每场选举均是如此。

对投资者来说,一个实用的方法是专注于理解不同的财政政策和地缘政治事件,将会如何带来不同的投资风险和机遇。

以固定收益为例,目前全球经济仍处于放缓状态,这对债券而言是一个有利的环境,但随着美国选举临近,我们同时需要关注收益率曲线的长期变化。鉴于美元为国际储备货币,因此美国有能力维持巨额财政赤字。 然而,有迹象显示总统候选人将大肆挥霍财政资金,这可能会导致金融市场失去耐性,以致长期债券的波动性增加。

相比之下,欧洲的财政政策较为保守,这对当地的债券带来支持作用。 同样,在新兴市场中,许多国家实施传统的货币政策,这导致它们的债券市场维持在良好状态,因此我们看好以当地货币计算的新兴市场债券。

与债券相比,全球股票没有像债券迅速地消化减息预期。 虽然股票估值已经上升,但并未达到极端水平。 2023年,股票市场的大部分焦点集中在美国科技股“七巨头”(Magnificent Seven) 之上,而这些股票是以盈利作为基础。

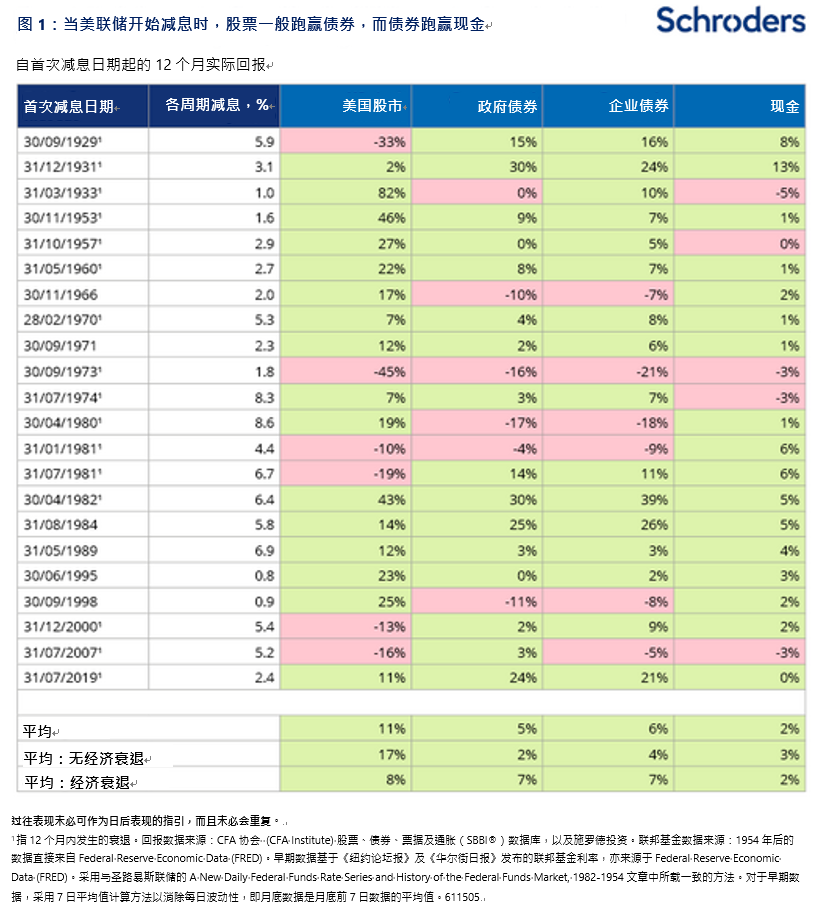

全球股市或有机会进一步上升,这对于目前持有现金的投资者尤其重要。我们最近分析了自1929年以来,22个减息周期的投资回报率,数据显示,在美国第一次减息后的12个月内,美国股票的平均回报率为11%。

倘若我们能够实现经济“软着陆”,即经济放缓而非陷入衰退,这将会对全球股票市场带来利好作用。然而,我们又回到分歧的问题:这些升幅会否扩大至金融市场中被忽视的领域,包括英国等被低估的地区呢?

我们认为,中国将会继续解决房地产市场带来的影响,虽然美国大选的结果可能会为金融市场带来重大变化,但我们认为,无论哪一个候选人胜出,他们对中国的立场不会出现改变,目前美国的保护主义倾向和双方之间的科技竞赛可能会维持不变。

目前,中国经济相对疲弱和全球经济放缓,并没有为大宗商品创造一个利好环境。 然而,在地缘政治紧张局势加剧的背景下,策略性配置大宗商品仍是实现多元化投资的关键,尤其是黄金,因为黄金通常在全球央行减息期间有良好表现。

就美元而言,金融市场普遍预期,若美联储提早减息,这可能导致在短期内,美元兑其他国家货币升值。

因此,保持投资以抓紧不同时期出现的机遇是非常重要。这是一个老生常谈的道理,但值得再三强调的是:在充满不确定性、喧嚣和令人担忧的时期,投资者倾向于采取观望态度以寻求“避险”。 与过去十年大部分时间不相同的是,目前保留现金可以获得具有吸引力的名义回报。不过,即便美国未如部分人预期般即将减息,但现金利率仍有可能下跌,从而导致现金的回报率减小。

另一方面,金融市场的转变可能会非常迅速地发生,因此采取观望态度可能意味着错失良机。

免责声明

以上如有提及证券仅供参考,不构成任何投资或撤资之建议。

本文件仅供参考之用,并不打算作任何方面的宣传材料。本文件不应视为提供投资意见或建议。有意投资者应寻求独立的意见。本文所载的内容为撰文者的意见和见解,不一定代表施罗德投资的看法,或在其他施罗德通讯、策略或基金反映出来。本资料所载资料只在资料刊发时方为准确。观点及预测或会更改而不需另作通知。本文的资料和来自第三方的信息被认为是可靠的,但施罗德投资不保证其完整性或准确性。投资涉及风险。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。